币圈子(120Btc.com)讯:国际知名大型投资银行瑞士信用贷款(Credit Suisse,下简称瑞信)近期深陷财务危机。根据金融时报周五(17日)爆料,在瑞士主管机关力促下,瑞士当地最大的银行–瑞银集团(UBS)正在洽商收购瑞信全部或部分业务,双方董事会将各自在本周末讨论交易的可能性。若交易敲定,将是2008年金融海啸以来,欧洲最重要的银行业交易案。

而据《金融时报》晚间最新报导,瑞银集团(UBS)已出价最多10亿美元收购瑞信,为了加入完成收购,瑞士正路甚至计划修改该国的法律以绕过股东投票程序,以便在周一之前完成瑞银、瑞信合并案。

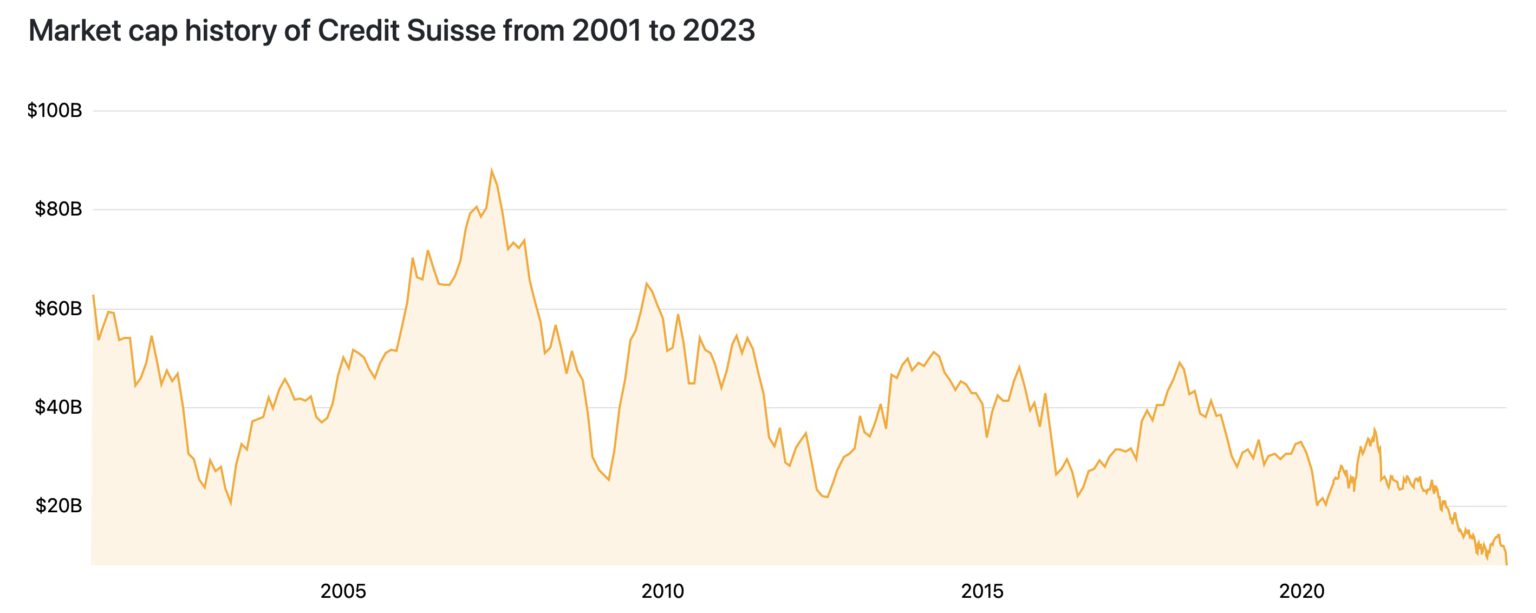

收购价值不到全盛时期2%

知情人士表示,该收购要约于周日上午以每股0.25瑞郎的价格以瑞银股票支付,远低于瑞士信贷周五收盘价1.86瑞郎;不过文中强调,形势瞬息万变,无法保证条款将保持不变或达成协议。

至截稿前,两家银行均不愿对传闻置评,瑞士Finma、瑞士央行也不愿回应FT的报导。

瑞士银行危机怎么回事?

2008年全球银行业的盈利额由前一年的7810亿美元下降到1150亿美元,合计亏损85%,其中亏损最严重的三家银行分别是苏格兰皇家银行(Royal Bank of Scotland,593亿美元)、花旗集团(Citigroup,530亿美元)和富国银行(Wells Fargo,478亿美元)。 瑞士瑞银集团(UBS)和瑞士信贷(Credit Suisse)两大银行排在亏损前十位银行榜的第5和第7位,亏损额分别为196亿美元和140亿美元。 总部位于瑞士巴塞尔的国际清算银行(BIZ)专家建议:为稳定当今金融体系,各央行须在信贷、不良证券处理及汇率兑换等方面进行积极干预。 瑞士银行危机是受美国次贷危机影响。 详见网上关于美国次贷危机的情况。

瑞士银行的历史?

1997年的瑞士联合银行(UBS)与同样历史悠久也同样属于当时瑞士“大银行”的瑞士银行公司(SBC)进行了瑞士银行史上最大的合并。 这是一桩引起当时全球银行业轰动的合并案例,合并的直接结果是产生了一家既有悠久的历史传承,又有崭新的品牌形象的瑞士联合银行集团(UBS AG)。 当时,新的瑞士联合银行集团的总资产达到亿瑞士法郎,员工总数人,有分行357家,分布在全球50多个国家。 合并使瑞士联合银行集团成为当时欧洲最大的银行和全球第4大银行,管理的客户资产达到亿瑞士法郎,奠定了其全球最大的私人银行和全球最大的资产管理机构的地位。 瑞士联合银行与瑞士银行公司为什么要合并?在瑞士国内,瑞士联合银行历史上的百年老对手瑞士信贷集团与民族银行进行了合并,瑞士联合银行失去了瑞士银行业龙头老大的地位,瑞士银行公司失去的市场份额更大,只有两家银行主动联合,才能夺回失去的霸主地位;在国际方面,英国汇丰银行对米特兰银行的收购已经完成并组建了汇丰控股,日本的东京银行和三菱银行的合并也早已结束,组建了新的东京三菱金融集团,德意志银行对美国信孚银行的收购接近尾声,美国的花旗银行、摩根银行和美洲银行都在紧锣密鼓商谈对其他美国银行的收购事宜,新一轮全球银行业购并高潮即将到来。 面对内外竞争压力,瑞士联合银行和瑞士银行公司选择适当的购并成为必然。 1998年,两大银行合并完成后,瑞士联合银行集团的董事会首先完成了对业务部门的改组,将银行的业务部门划分成私人和公司客户管理(UBS Private and Corporate Clients)、资产管理(UBS Asset Management)、私人银行(UBS Private Banking)、投资银行(UBS Investment Banking)和私人产权(UBS Private Equity)等5大部门,放弃了SBC品牌而统一使用UBS品牌,在较短的时间内顺利度过了磨合期。 但是,瑞士联合银行集团生不逢时,正遇上美国高新技术泡沫破裂,原瑞士银行公司在美国市场对冲基金的投资损失惨重,特别是持有大量头寸的美国长期资本管理公司(Long Term Capital Management)的破产,造成了瑞士联合银行集团超过10亿美元的巨额损失。 不过,瑞士联合银行集团是一家善于吸取教训的银行,这一次的失败带来了它在投资决策上的重大改变和此后的巨大成功。 1999年,瑞士联合银行集团继续对原有业务进行整顿,在金融市场上有进有退。 鉴于保险业利润微薄和前景不明,它首先中止了与瑞士再保险长达10年的合作协议,出售了持有的瑞士再保险股份及与瑞士再保险的合资的企业,从此主动退出保险业的历程。 为了避免由于业务重叠产生内部冲突和效率损失,它又将原UBS的国际贸易融资业务出售给标准渣打银行,并出售已经持有的Argor Heraeus SA 的75%的股份。 为了发挥比较优势,它加大了私人银行和资产管理业务的投入,收购了美洲银行的欧洲和亚洲私人银行业务,并扩充了旗下华宝公司(UBS Warburg Dillon Read)的交易大楼,使它成为欧洲最大的证券交易场所,还收购了百慕大有名的全球资产管理公司(Global Asset Management),并将其并入它的私人银行。 为了在美国金融市场站稳脚跟,瑞士联合银行集团对原有UBS和SBC在美国纽约证券交易所发行的股票进行了置换,重新以美国存托债券(ADR)方式发行UBS AG的股票,并且大获成功,此举使UBS AG成为第一家在纽约证交所上市的非美国金融集团。 2000年,瑞士联合银行集团。 在两方面继续进行业务调整:一是收缩瑞士本土的业务,扩充美国市场的业务,出售几家业务重心在瑞士的机构,收购几家美国公司,完善集团在美国的业务布局;二是继续收缩保险业务,再一次出售原来持有的几家保险公司股份,同时加大在电子网络及相关业务的投入,成为第一家能够提供全面的网上银行业务的瑞士银行。 2001年,瑞士联合银行集团的最大动作是以120亿美元的价格完成对美国著名的投资银行普惠公司(PaineWebber)的收购,并将其改组为瑞银普惠(UBS PaineWebber)。 普惠是一家老牌的投资银行,在美国紧跟高盛、美林、摩根士丹利和JP摩根,是美国证券市场公认的一级交易商,在资产管理和证券经纪等方面犹有盛名。 瑞士联合银行集团的此举无疑进一步扩展和巩固了它在利润丰厚的美国投资银行领域的地位。 由于对瑞士联合银行集团前景看好,收购消息宣布的当天,普惠的股票就上涨了40%。 当然,此次购并也给瑞士联合银行集团的管理层带来一个重大的难题,就是怎样有效地整合旗下的瑞银华宝和瑞银普惠两大投资银行,从而减少由于内部的矛盾和摩擦形成的内耗。 2003年和2004年,瑞士联合银行集团没有进行大的收购行动,它的主要工作是加大自身具有比较优势的私人银行和资产管理等业务的投入,同时扩大代理外汇交易和债券交易的市场份额。 风险管理机制的完善和围绕其产品和服务的第三方分销基础设施(Bank for Banks)的建立也是这两年管理层关注的重点。 事实证明,这两年的调整卓有成效。 2005年6月,瑞银集团正式发布公告,宣布了所有业务采用统一品牌的策略,其中包括瑞银普惠和瑞银华宝,都将划归单一的UBS品牌名下。 原有的四大业务品牌:瑞银华宝(UBS Warburg)(投资银行业务)、瑞银普惠(UBS PaineWebber)(投资银行业务)、瑞士银行私人银行(UBS Private Banking)(私人银行和资产管理业务)、瑞银环球资产管理(UBS Global Asset Management)(国际业务)将重组为以瑞银(UBS)命名的三大业务:瑞银财富管理(UBS Wealth Management)、瑞银环球资产管理(UBS Global Asset Management)及瑞银投资银行(UBS Investment Bank)。 瑞士联合银行集团在全球发起了题为“四个同一”的公司形象广告。 正式宣布放弃华宝和普惠两大品牌。 这一决定反映出该公司已决意打造能匹敌花旗集团(Citigroup)和汇丰控股(HSBC)的全球金融服务品牌。 资料表明,瑞士联合银行集团2001-2005年度按照资产规模排名一直稳居全球前10强,四年中它的位次不断前移,终于在2005年度坐上全球银行头把交椅。 瑞士联合银行集团与其它银行的扩张有一个根本的区别,其它银行的扩张基本上都依赖于银行购并,而瑞士联合银行集团虽然也有购并行动,但与其它银行相比,它的扩张主要依赖的是业务的增长。 因此,它的核心一级资本增长较慢,而资产排名上升较快。 使瑞士联合银行集团名闻天下它的,是它的高而稳定的利润回报,与花旗集团等美国银行相比,每年60亿美元的税前利润、20%的资本利润率和不到1%的资产回报率也许有些低,但它是一家欧洲银行,在欧洲各大银行中,它的利润和回报首屈一指,只有汇丰控股与它基本在同一个档次。 由于受到合并前一些不良资产的影响,初期的不良贷款率确实有些高,经过初期的整顿和处置,它的不良贷款率,已经只剩下不到3%的水平,反映了瑞士联合银行集团较高的不良贷款消化和管理能力。 对瑞士联合银行集团与瑞士仅有的另外一家“大银行”瑞士信贷集团的业务收入进行动态比较。 1998年,当瑞士联合银行集团组建时,瑞士联合银行集团与瑞士信贷集团基本处于同一档次,业务收入都在220亿瑞士法郎左右,到2000年,两大银行开始拉开距离,瑞士联合银行集团的营业收入超过370亿瑞士法郎,而瑞士信贷集团却只有330亿,已经相差40亿瑞士法郎。 特别是2001年,美国股市泡沫破裂,大规模投资于美国对冲基金的瑞士信贷集团遭受了巨大损失,业务规模严重萎缩,业务收入下降到只剩下250亿瑞士法郎,而瑞士联合银行集团由于从1998年对冲基金投资的失败中得到教训,及时从对冲基金撤离,后来又严格限制对对冲基金和泡沫过多的电子、通讯、网络等产业的投资,基本躲过了美国股票市场的危机,业务收入接近330亿瑞士法郎,足足超过瑞士信贷集团100多亿元。 虽然2002年和2003年瑞士联合银行集团的业务也有些滑坡,那主要是这两年全球经济特别是美国经济不景气、投资银行业务规模急速下降所致,到2005年第一季度,按年率计算,瑞士联合银行集团的收入达到380亿瑞士法郎,而瑞士信贷集团只有不到330亿瑞士法郎。

瑞银瑞信合并对亚洲业务意味着什么?

瑞银和瑞信合并对亚洲业务的影响将取决于具体的业务情况和合并后的战略方向。 一般来说,合并后的公司可以在规模、资金和资源上获得更大的优势,进而扩大在亚洲市场的业务和影响力。 此外,合并后的公司还可以通过整合和优化业务,提高效率和降低成本,从而提高盈利能力。

具体来说,瑞银和瑞信合并后,可能会在亚洲市场加大投资和扩大业务规模,尤其是在中国、印度等新兴市场。 此外,合并后的公司还可以通过整合双方的业务,优化产品组合,提高客户服务水平,进一步扩大在亚洲市场的市场份额和影响力。

总之,瑞银和瑞信的合并将是一个重要的战略举措,对亚洲业务的影响将是长期和深远的。

台州物流公司_台州货运公司-鸿程物流

济南安利达物流|济南到湖南物流专线|济南至湖北物流专线

盛源翔混凝土密封固化剂-地坪固化剂生产厂家-水泥地面硬化剂-金刚砂耐磨地坪材料-地面修补砂浆-地坪研磨机租赁-盛源翔地坪材料官网

蓝队云 - 专业的云服务器、服务器租用托管、云安全服务、域名注册提供商

天府数据-专业虚拟主机域名注册服务商!稳定、安全、高速的虚拟主机!域名注册虚拟主机租用

湘之茸 生日福利专家

海阳海大医院,海大医院

船用阀门_泰州市龙瑞阀业有限公司

昆山市交通航务工程有限公司-官方网站

深觉科技-智能摄像头-AI摄像头-智能计算盒-AI盒子-AI计算盒-AI车载主机-AI算法定制

阿里地区

昆明公司装修_昆明办公室装修公司_昆明办公区装修_周派装饰办公室装修

内蒙古亿利化学工业有限公司-聚氯乙烯|烧碱|酸氯生产厂家

泓盈城市运营服务集团股份有限公司-泓盈集团

Copyright @ 2024 啦啦收录网 此内容系本站根据来路自动抓取的结果,不代表本站赞成被显示网站的内容或立场。

你是本站第位访客 | 网站地图 | 粤ICP备2022150304号