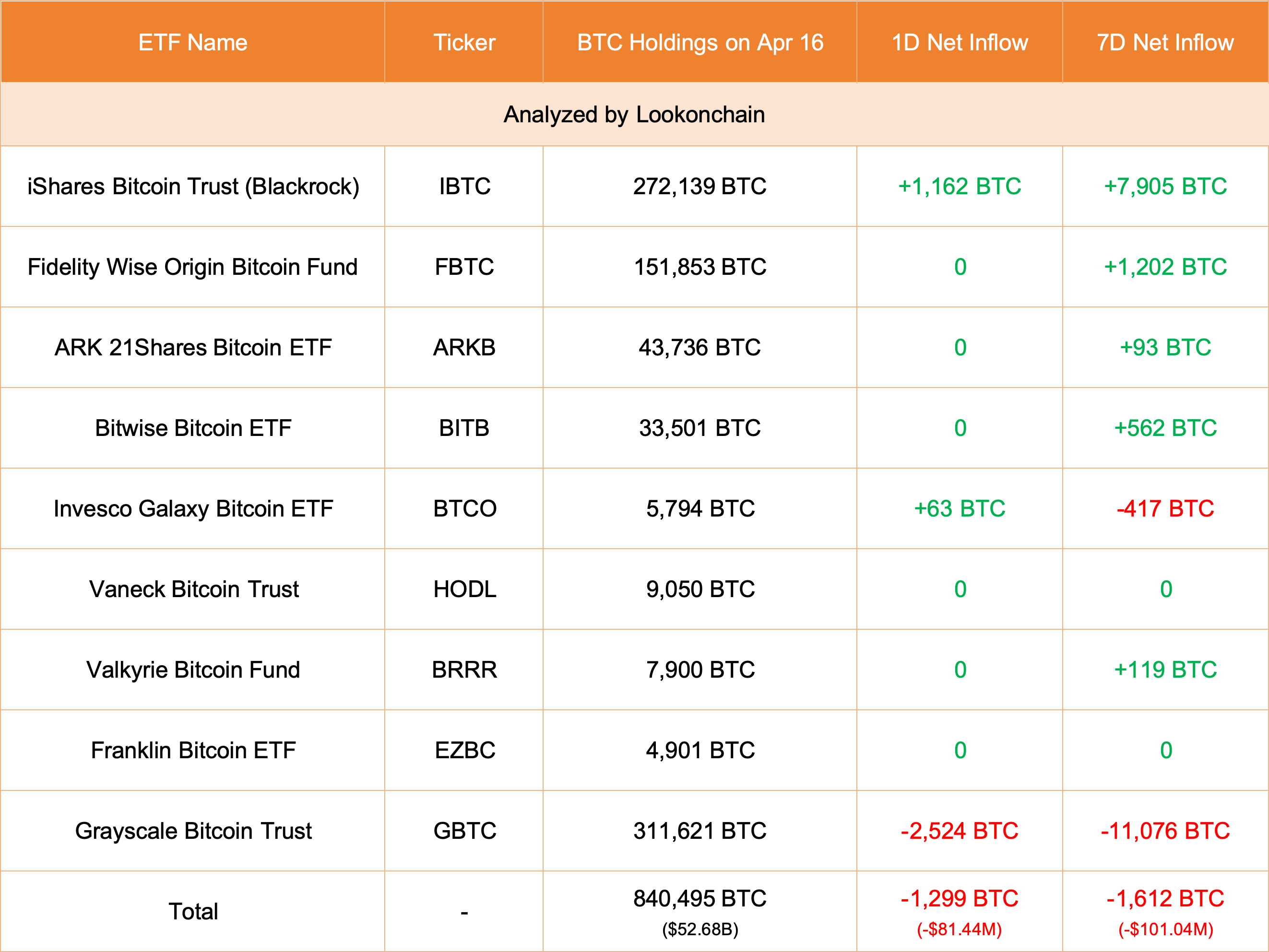

币圈子(120BtC.COM)讯:据Lookonchain数据,9档比特币现货ETF继本周15日净减持381枚BTC后,在16日又净减持1,299枚BTC,净流出约8144万美元。其中,灰度减持2,524枚BTC规模最大,净流出约1.5821亿美元,目前持有311,621枚BTC,约195.3亿美元。

比特币现货ETF净流入、出变化

比特币现货ETF炒作消退?

值得注意的是,关于比特币现货ETF的最初资金热潮似乎已有所消退,Coindesk报导,近期其他ETF的资金流入已无法跟上灰度GBTC快速流出的步伐,在截至上周五的一周内,比特币现货ETF共净流出1,766枚比特币。

细探下来,上周五和本周一,富达的FBTC资金流入为0,打破了自1月11日推出以来每日流入的记录,使得贝莱德的IBIT成为比特币现货ETF上市以来,唯一资金仍持续每日流入的产品。

大多数其他比特币现货ETF,像是Invesco和Galaxy Ditigal的BTCO、VanEck的HODL和Valkyrie的BRRR,流入为零甚至偶尔流出都已成常态。

彭博ETF分析师评论

对此,彭博ETF分析师James Seyffart认为,这并不奇怪,举例来说,美国市场上有3,500档ETF,但约83%的ETF在本周一都没有出现资金流入。

James Seyffart解释,ETF份额的申购和赎回,只有在供需不匹配程度足够大、且这样做的成本低于对冲时才会发生,就比特币ETF来说,建立单位的范围从5,000股到50,000股不等,而如果不匹配程度较小,做市商就会像处理股票一样处理ETF份额交易。

另外James Seyffart不认为灰度的GBTC净流出会反转,原因是GBTC管理费达1.5%(高于其他竞争对手),若GBTC哪一天出现净流入,他才会感到惊讶。

BTC净流入等待哪些机会?

尽管近期比特币现货ETF流入放缓,但在3月将比特币期货基金转换为比特币现货ETF的Hashdex投资长Samir Kerbage认为,比特币现货ETF将会重新出现流入:全球许多银行、捐赠基金和养老基金才刚开始尽职调查流程,考虑通过新推出的ETF对BTC进行战略配置,随着这些大型金融机构在未来几个月做出决策,资金流入可能会再次增加,有可能创下美国历史上最成功的ETF推出之一的新里程碑。

打爆空头!9.6万人爆仓发生了什么?

10月24日,比特币突然暴力拉升,盘中一度涨破美元/枚关口,日内涨幅一度超14%。 值得注意的是,这是比特币现货自2024年以来首次涨破美元/枚。 据公开数据,全网数字货币合约24小时爆仓约5亿美元(约合人民币36.5亿元);最近24小时,共有海外投资者因此爆仓。

另外,美国上演的“空中惊魂”引发关注。 据央视新闻消息,当地时间10月23日,据美国广播公司(ABC)报道,美国阿拉斯加航空公司的一架航班于22日晚因“可信安全威胁”而改道。 据声明显示,在飞行途中,一名飞行员试图关闭客机发动机并撞毁客机,被控犯有83项谋杀未遂罪。 当时,这架飞机载有80名乘客和4名机组人员,原定于从华盛顿州埃弗里特飞往旧金山。

值得一提的是,联邦航空局紧急告知阿拉斯加航空,该事件与“当前国际事件”无关。 “当前国际事件”暗指以色列和哈马斯之间的中东战争。

9.6万人爆仓

10月24日亚洲交易时段,比特币突然暴力拉升,盘中一度涨破美元/枚关口,日内涨幅一度超14%。 值得注意的是,这是比特币现货自2024年以来首次涨破美元/枚。

比特币等数字货币突然暴力拉升,导致大量空头头寸遭遇爆仓。 据公开数据,全网数字货币合约24小时爆仓约5亿美元(约合人民币36.5亿元);最近24小时,共有海外投资者被爆仓。

受比特币价格飙涨刺激,美股数字货币概念股盘后大幅走强,其中MicroStrategy大涨超6%,Coinbase一度大涨超5%。

有分析人士指出,比特币这一波大涨主要受现货ETF获批的利好预期刺激。 有消息称,未来几周,首批美国现货比特币ETF可能获得批准,进而引发了投机需求。

据Cointelegraph今日凌晨报道,美国证监会(SEC)批准iShares比特币现货ETF。 贝莱德稍后证实,比特币现货ETF上市申请仍在接受美国证监会的审查。

ETF分析师EricBalchunas表示,这是一个积极信号,iShares现货比特币ETF的股票代码为IBTC,可能在纳斯达克上市。 贝莱德可能已经从美国证监会获得了上市ETF的许可,或者“正在做一切准备”。

另外,美国法院裁定,将比特币ETF的上市申请重新移交给美国证监会审理。 美国证监会被告知了关于Grayscale比特币ETF上市计划的后继处置状况。

北京市社会科学院副研究员王鹏分析指出,现货比特币ETF一经批准上市,将在一定程度上被认作为可投资资产类别由投资人合法购买。 但比特币本身缺乏实际应用场景,没有底层资产支撑的问题很难解决,监管方对于现货比特币ETF这一产品的态度就更为谨慎。 即便是现货比特币ETF批准上线,也并不能保证比特币交易价格的长期稳定。

王鹏强调,加密货币交易具备高风险,普通用户不应被短期的涨幅表象所吸引,避免可能发生的财产损失风险。 尤其是境内加密货币交易被全面叫停的当下,普通用户的权益得不到保护。 用户要深刻了解参与加密货币炒作的风险,不被所谓高收益等话术诱惑,理性看待收益与风险。

空中惊魂

10月24日,据央视新闻消息,当地时间10月23日,据美国广播公司(ABC)报道,美国阿拉斯加航空公司的一架航班于22日晚因“可信安全威胁”而改道。

该航空公司表示,这架飞机上当时有80名乘客和4名机组人员,原定于从华盛顿州埃弗里特飞往旧金山,但飞机因“可信安全威胁”改道前往波特兰。

该航空公司表示,执法部门正在调查该事件。

另据英国广播公司(BBC)23日报道,根据阿拉斯加航空公司的一份声明显示,当天该航班的一名机组成员因在22日晚上的一次飞行中试图关闭客机发动机并撞毁客机,被控犯有83项谋杀未遂罪。 据悉,该名机组成员为一名飞行员,但当时处于休班中,并不负责当晚该次航班的执飞工作。

声明显示,肇事者当时坐在阿拉斯加航空公司一架飞机的驾驶舱内,其位置在机长和副机长的后方。 据悉,肇事者当时试图关闭飞机的发动机,随后被制服并被铐在座位上,导致飞机中途迫降波特兰。

波特兰港在另一份声明中称,警方已确认嫌疑人为约瑟夫·D·爱默生(),44岁,已被波特兰警察拘留。

美国联邦航空局的记录显示,嫌疑人艾默生持有航空公司运输飞行员认证,具有驾驶空客A320、波音737、加拿大航空支线喷气式飞机和德哈维兰Dash8的资格,但他并无驾驶涉事机型——ERJ175的资格证。

此外,联邦航空局还告知阿拉斯加航空,该事件与“当前国际事件”无关。 “当前国际事件”暗指以色列和哈马斯之间的中东战争。

截至最新收盘,阿拉斯加航空股价报收32.56美元,相比今年7月高点(57.18美元),累计跌幅达43%,总市值已缩水至41.4亿美元(约合人民币302亿元)。

据阿拉斯加航空公布的财报显示,第三季度业绩大幅不及预期,三季度营收为28亿美元,净利润同比下降27.1%至2.37亿美元。 该航司下调了全年利润预期,预计到2024年2月,运力增长将比2019年增长不到3%。

“大空头”突然平仓

隔夜美国国债市场发生了非常戏剧性的一幕:10年期美债收益率在盘中冲高触及5%大关后一路重挫,一度大跌19个基点。

而引发这一逆转的“导火索”是华尔街大佬一篇推文。 当日盘中,美国知名对冲基金大佬、潘兴广场创始人比尔·阿克曼在X平台(原“推特”)上宣布,他已经平掉了长期美债的做空仓位。

阿克曼指出,当前的长期利率下,继续做空债券存在太多风险。 因此平掉了长期美债的做空仓位。 美国的经济增长速度慢于近期数据所暗示的水平。

今年8月初,阿克曼曾披露,他正通过期权做空30年期美国国债。 自7月底以来,美国30年期国债价格持续大跌,收益率累计上升近100个基点。 彭博全球综合债券指数继2024年创纪录地下跌17%之后,今年迄今又下跌了4.8%。

值得一提的是,号称“老债王”的传奇投资人比尔·格罗斯(BillGross)写道,他正在买入短期利率期货,因为预计年底前美国将出现衰退。

分析人士指出,这两家空头的撤退是否标志着当前美债抛售的顶峰,还有待观察。 也有部分市场观察人士表示,美国10年期国债收益率升至6%并非不可能。

2024比特币的挖矿成本

以得到一个比特币为例。 大概费用在 人民币左右,一台蚂蚁矿机价格,每天产出0.个比特币,产出一个需要869天,消耗电费根据比特币产量减半,矿机价格和折旧,电费不同,成本也在波动.目前比特币的价格是人民币2024 年比特币增长的基本驱动力比特币在 2024 年的上涨与 2017 年的反弹完全不同。 然后 BTC 的价格上涨主要是由于围绕加密货币和 FOMO(害怕错过)的兴奋——害怕错失利润。 现在,比特币的增长主要是由于其内在价值、安全性和 2100 万枚硬币的有限供应等基本因素。 这就是赋予比特币高价和长期上涨趋势的原因。 让我们来看看哪些因素将为 2024 年的 BTC 火箭提供燃料。 增加对加密货币的采用和使用。 根据各种估计,世界上有 1 亿到 2 亿人已经拥有或使用加密货币。 在未来几年,这个数字应该会增长,因为支付巨头 PayPal 增加了对数字资产的支持,VISA 和万事达卡支付系统正在致力于加密货币支付的集成,并且在秋季,Twitter 有能力发送 BTC 提示。 将军事技术合作融入支付系统的趋势只会越来越大。 而且,当然不要忘记,在 2024 年 9 月,比特币与美元一起成为萨尔瓦多的官方支付手段。 或许今年其他发展中国家会效仿萨尔瓦多。 无论如何,这个实验表明第一个加密货币可以用于日常计算——这没有根本的障碍。 闪电网络使用的增长。 其使用比特币的增长很大程度上得益于闪电网络第二级的解决方案。 在过去的一年里,闪电网络中的节点和通道数量增加了一倍多——分别从大约 15,000 个增加到 32,000 个和从 36,000 个增加到 83,800 个。 同时,网络总带宽从不到 1000 BTC 增加到近 3300 BTC,网络的美元流动性增加了 5 倍。 这种趋势将获得动力,比特币的结算将变得更加普遍。 机构投资增长。 大型投资者继续投资比特币。 例如,2024 年,MicroStrategy 持有的比特币增加了两倍,目前拥有价值 60 亿美元的 122,477 BTC,特斯拉仍持有年初购买的 43,200 BTC。 数十家上市公司宣布购买比特币。 最大的比特币信托 Grayscale 拥有 654,885 BTC,折合 322 亿美元,主要参与者可能会继续投资比特币以抵御通货膨胀并降低传统资产的实际盈利能力。 比特币筹集的机构资金越多,它的波动性就越小,越可靠。 在传统金融市场中更多地采用加密货币。 现有的金融世界越来越接受加密货币市场作为一个独立的资产部门。 6 月,美国最大的加密货币交易所 Coinbase 直接在纳斯达克上市,10 月,ProShares 的第一只基于比特币期货的美国比特币 ETF 开始在美国交易。 2024年,市场在等待第一个现货比特币-ETF的出现,更多的大型加密货币公司可能会效仿Coinbase上市。 激活 Taproot 更新。 11 月,期待已久的 Taproot 更新在比特币网络上启动——这是自 2017 年 SegWit 以来最重要的更新。 更新将网络从使用 ECDSA 数字签名转移到 Schnorr 签名,这加快了复杂多值交易的验证,并提高了网络的隐私性、安全性和可扩展性。 所有这些都将简化比特币在日常交易中的使用。 有关激活 Taproot 后比特币网络究竟发生了什么变化的信息,请阅读我们单独的文章。 监管采纳。 正如我们已经告诉过你的,比特币不能被禁止。 大多数监管机构都理解这一点,他们试图将加密货币纳入法律框架,而不是禁止使用军事技术合作的失败尝试。 在美国,最大银行的客户已经可以使用加密货币服务,而在德国,Sparkasse 银行集团今年将推出一项服务,将允许 5000 万客户进行加密货币交易。 在许多国家,比特币已经是一种成熟的受监管资产。 高通胀。 在经历了2020-2024年美元的高排放之后,美国的通货膨胀率是近40年来最高的,在发展中国家甚至达到了两位数的水平。 在这些条件下,比特币是保护储蓄的其他金融工具的绝佳替代品。 据彭博社的 John Authors 称,比特币是过去 10 年中最好的通胀对冲资产——自 2011 年以来它的通货紧缩率达到了 99.996%。 也就是说,2011 年可以用 1 BTC 购买的东西现在成本约为 0.004 BTC。 与此同时,美国消费者价格指数在此期间以美元计算上涨了 28%。

方包博客 – 信息技术的it学习平台

儿童睡前故事后台管理-登陆

爱上查询网 - 便民实用工具免费在线查询网站

乐企管家-值得信赖的综合企业服务平台

66HASH-CSGO开箱网站-DOTA2开箱-CSGO皮肤饰品交易平台

网站建设-SEO关键词按天计费优化推广-抖音SEO-杭州优斗软件有限公司

真封神 - 真封神南极版贰唯一官方网站

理肤印象-科技护肤-个人皮肤管理-芦荟护肤-灌肤补水-护肤品加盟-护肤加盟就来[理肤印象]

实验室仪器网_一站式实验室仪器设备服务平台,优质实验室仪器设备信息

热点趣事网 - 汇聚全球热点,分享生活趣事

江西晟海源新材料有限公司

科森电子官网 - 科森电子,cosson,蜂鸣器,贴片蜂鸣器,蜂鸣器厂家,有源蜂鸣器,无源蜂鸣器,蜂鸣片,雾化片,微孔雾化片,超声波雾化片,超声波传感器,超声波换能器,超声波喇叭

湖北活性炭_大悟活性炭_赤壁活性炭_黄石活性炭_宜昌活性炭_襄樊活性炭厂家批发

金属雕花板设备-金属压花机-江苏创旭冷弯机械有限公司

Copyright @ 2024 啦啦收录网 此内容系本站根据来路自动抓取的结果,不代表本站赞成被显示网站的内容或立场。

你是本站第位访客 | 网站地图 | 粤ICP备2022150304号